すぐ契約はダメ!保険相談窓口の裏側と気を付けたい注意点を要チェック

-

当サイト内には広告リンクが含まれており、リンク経由でサービスを申し込みがあると、広告報酬を受け取ることがあります。提携や報酬に関係なく、ランキングや商品の評価は当サイト独自の調査とレビューに基づいています。

収益は、より役立つコンテンツ提供のために品質向上などに使われています。 -

当サイトは下記のガイドラインに従って運営しています。

-

保険業法第3条に基づき、保険会社が新たに設立される際や、既存の保険会社が事業内容を変更する際には、内閣総理大臣(実際には金融庁長官がその権限を行使)の認可を受けなければなりません。下記のリンクから、内閣総理大臣の認可を受けた保険会社を確認する際は、金融庁ホームページの「免許・許可・登録等を受けている業者一覧」で確認ができます。

当サイトはファイナンシャルプランナーの監修の元で制作しています。

監修者ファイナンシャルプランナー 木村秀幸

保険代理店のあるべき姿は、扱っている保険商品の中から最適な保障プランを選定して提案することです。

しかし、代理店は新規契約獲得や保険料の金額に応じて保険会社から支払われる手数料収入を収益源にしているため、加入者のメリットよりも利益を優先されてしまうケースも珍しくありません。

また、代理店の営業スタッフ(相談員)になるための資格「保険募集人」は比較的簡単に取得することができ、人の入れ替わりと異業種からの中途入社が多い業界です。今回は保険代理業界の裏側を紹介いたします。

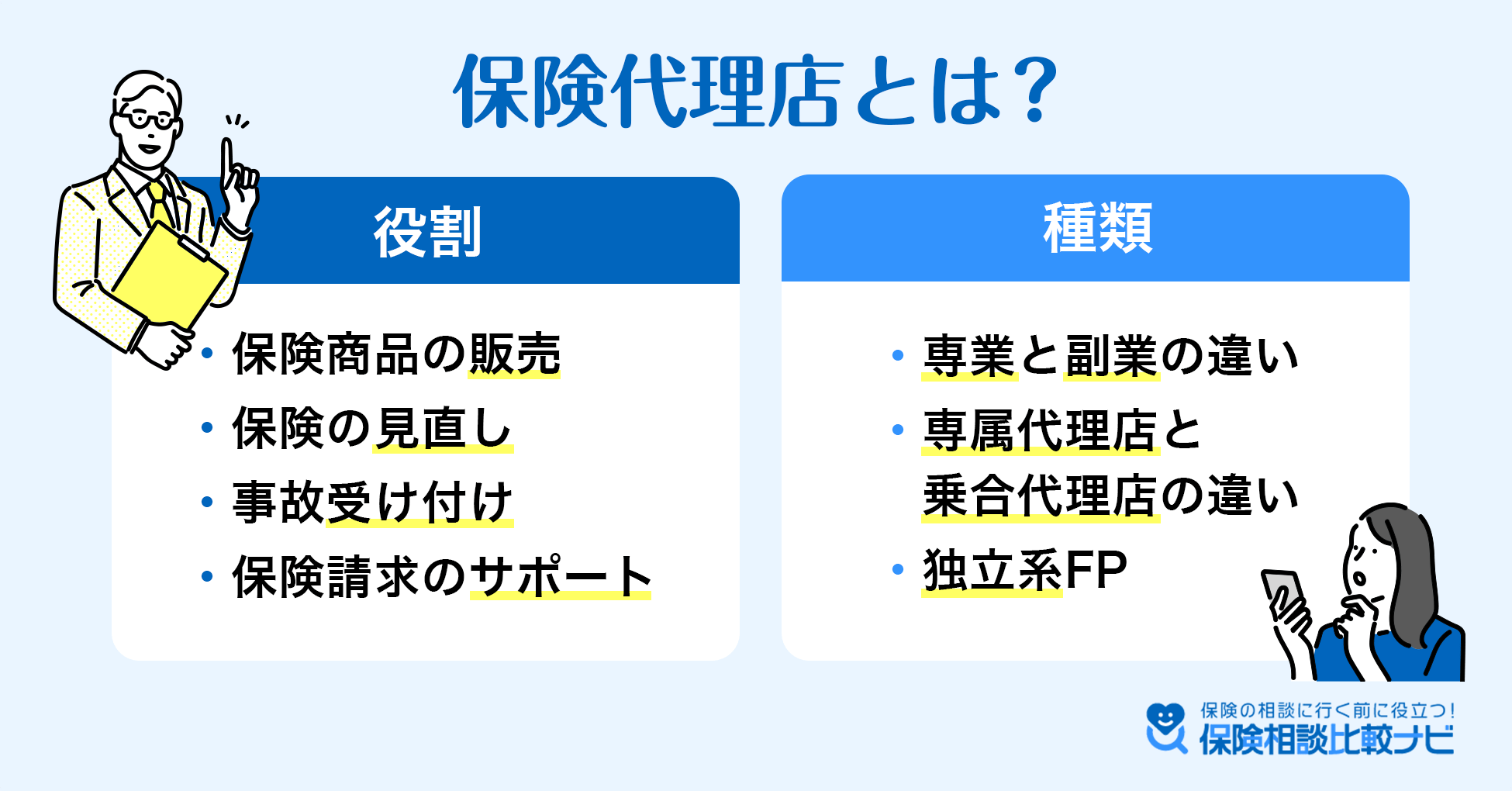

保険代理店の役割と種類

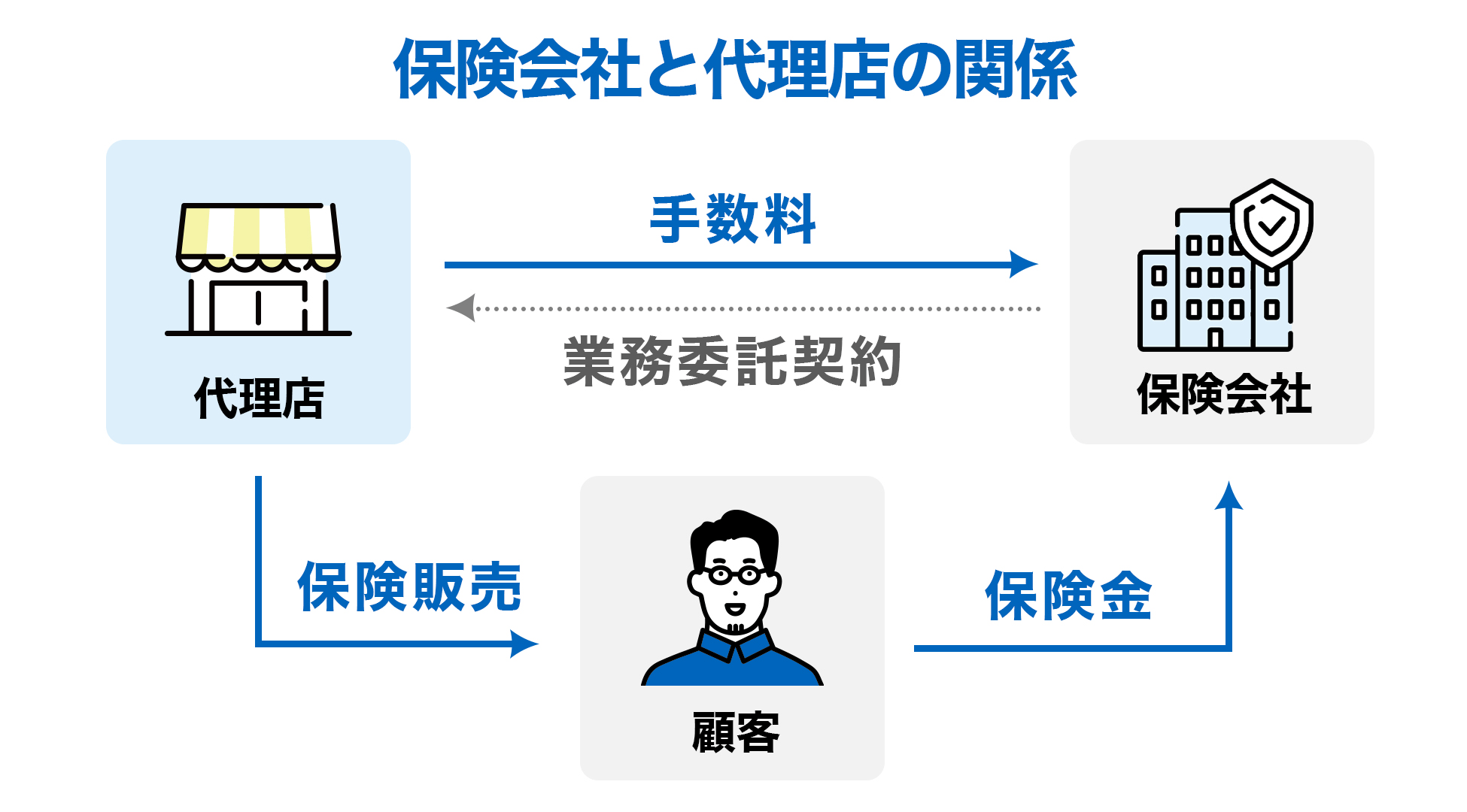

保険会社と代理店は販売委託契約を結んでおり、代理店は保険会社が開発した保険商品を保険会社に代わって顧客に販売することができます。

代理店は顧客に対し、直接商品の説明や契約締結を行います。

そのため、保険会社と顧客が直接書類のやり取りをしていなくても、代理店と顧客が書類のやり取りをすることで、顧客と保険会社が契約をした場合と同じ効力が発生します。

代理店の役割

代理店には以下4つの役割があります。

-

保険商品の販売

-

保険の見直し

-

事故受付

-

保険請求のサポート

簡単にまとめると、新たな契約をするための販売活動と既存顧客へのアフターサポートの2種類があります。

代理店の直接的な利益に繋がるのは新規契約と更新ですが、既存顧客へ手厚いサポートをして満足度を高めることが紹介や保障追加の相談などへ繋がるため、代理店にとってはアフターサポートも大切な仕事です。

代理店の種類

代理店には様々な種類があり、それぞれの特徴によって取り扱える保険の種類や保険販売に対する熱量が大きく変わってきます。

専業・副業(兼業)の違い

代理店には専業と副業があります。

専業の代理店とは保険の代理店としてのみ営業を行なっている会社です。

一方、副業(兼業)の代理店は他の業務に付随した保険を扱っています。

自動車保険を扱うカーディーラーや火災保険を扱う不動産会社が代表的な事例です。

専属代理店と乗合代理店の違い

専属代理店と乗合代理店にも大きな違いがあります。

専属代理店とは一つの保険会社の商品を扱っている保険代理店です。

一方、乗合代理店とは複数の保険会社と提携し様々な会社の保険を比較しながら販売している代理店です。

独立系FP

FPとはファイナンシャルプランナーの略です。

FP資格を保有している人はほとんどが銀行や保険会社、証券会社等の企業に属して活躍しています。

しかし、中には開業して独立系FPとして活躍している人もいます。

独立系FPも保険会社と販売委託契約を結ぶことで保険の代理店として保険を販売することができます。

「中立・公平」の考え方

中立かつ公平な相談を受けられそうなイメージの保険ショップですが、営業の目的は保険の販売にある事を忘れてはいけません。

代理店としての立場やFD宣言で具体的な活動目的を知っておくことが大切です。

代理店側の立場や事情を理解すると、代理店の正しい選び方や相談方法が見えてきます。

取り扱い保険会社は多い方がいい?

近年、保険ショップと呼ばれる複数の保険会社商品を販売している乗り合い代理店が急激に増加しています。

ショッピングセンター等に併設されていることが多いため、気軽に相談できることから存在感が増しているのでしょう。

“相談”を前面に押し出し営業活動を行ってはいるものの、実態としては複数の保険会社の“代理店”であることは間違いありません。

では、保険ショップが複数の保険会社の代理店として中立・公平な立場で最適な保険商品を勧めているのでしょうか。

中立・公平に対しての注意喚起

生命保険に加入する際は複数社の保険を比較検討することが大切なので、保険ショップなど取り扱い会社数が多い代理店を選んだ方がメリットのあるように思われがちです。

これは間違った考え方ではないですが、保険ショップなどの代理店が常に中立・公平に最適な保険商品を提案してくれるとは限りません。

まずは自社で扱っている生命保険を加入させることを最優先に考え、そこに誘導するような説明・提案をされることが多いです。

また、代理店や担当者によっては保険会社から代理店に支払われるインセンティブのパーセンテージが高い保険商品ばかりを勧めてくるケースがあるので注意してください。

中立・公平のためのFD宣言とは

FDとはフィデューシャリデューティの略語で、“信頼を受けたものが果たすべき高度な責任”という意味があり、顧客本位の業務運営とも言い換えられます。

FDが目指すべきものは法令順守のみならず、より高度な責任を全うすることを目指す言葉です。

昨今は口コミ・レビュー評価の重要性が高まっていて、銀行や証券会社、保険代理店が次々と各社のFD宣言を公開しています。

内容は「顧客利益を最優先した提案」「手数料の明瞭な表示」など様々ですが、各社の取り組みが紹介され、顧客からの信頼に足る金融機関であることをアピールする内容となっています。

FD宣言が浸透しているとは限らない

FD宣言は各社の理想を掲げています。

今や金融機関の生き残りには欠かせない要素となっており、経営陣は宣言を浸透させるため、社員へ研修や日々の情報発信を行っています。

しかし、FD宣言が社員に根付いているとは限らず、中には自分が勤めている企業の宣言内容をあまり理解していなかったり手数料の獲得を最大の目的としていたりすることも事実です。

保険の相談をする際は、販売員がご自身にとって最善の提案をしようとしているかを見極める必要があります。

保険業界の報酬自主規制

金融庁が制定した「保険会社向けの総合的な監督指針」の内容を受け、保険業界も自ら「自主規制ガイドライン」を生命保険協会が作成しており、保険の募集に関して一定の行動規範が定められています。

問題になった背景

保険代理店で営業販売をする仕事の求人は、適切なリスク管理でお客様の人生を豊かなものにするなど仕事のやりがいよりも、報酬の高さをアピールして人材募集しているケースが多いです。

以前から生命保険の営業は高収入を目指せることで有名でしたが、昨今は複数の保険会社を扱う保険ショップが増えたことで、保険会社が代理店に対して囲い込みをする動きが活発になっていました。

こうした保険会社が保険代理店に対して販売促進を促す取り組みとして、報酬の高額化や一定の成績を残した代理店および販売員を海外旅行に招待するなどの特典を付けすぎていたことが問題視された理由です。

保険販売に伴うインセンティブ(報奨金)や一定数以上の販売で特典があるため、特定の保険会社の商品だけを勧めたり強引な勧誘で営業成績を伸ばしたりする行為が増えていました。

結果的に加入者のメリットを度外視した契約が増えたことを金融庁が問題視して警笛を鳴らしたことが、保険業界で報酬の自主規制が始まった経緯です。

自主規制の内容

これまでの相場から見て高額な手数料の支払いを規制したほか、研修や表彰に伴う過剰な接待が規制されるようになりました。

研修会場への移動手段はグリーン車・ビジネスクラスにしてはいけない。

宿泊費は平均的な相場を過度に超えない。表彰の実施回数を増やしすぎないなど様々な自主規制内容があります。

2020年に保険業界の報酬自己規制が始まり、金融庁の監督指針改訂に伴って見直しがされているため、代理店が特定の保険会社だけを勧める動きが抑制されました。

ただし、代理店から見て契約を取れた時のメリットが大きい保険会社と少ない保険会社が存在するのは今でも同じです。

複数社を扱う代理店が必ず中立・公平に最適な保険商品を提案してくれるとは限らないので注意してください。

ほけんの窓口事件

ほけんの窓口事件とは、同社の前社長が脱税容疑で逮捕された事件です。

今野前社長が運営する資産管理会社がマンションを購入した際に支払った消費税を架空売上として計上するなどの手口で、消費税計約2,500万円の不正還付を受けた疑いで摘発されました。

ほけんの窓口とは

ほけんの窓口は1996年にソニー生命で営業として勤務していた今野則夫氏が設立した会社です。

独立後は様々な保険会社の商品を販売して急成長を遂げましたが、2013年に上場を目前のところで、創業者である今野氏が国税庁に消費税法違反の疑いで査察を受けました。

乗合代理店のなかでもリーディングカンパニー的な存在でしたが、逮捕された今野前社長の脱税事件によって上場の話は流れ、2014年7月に伊藤忠商事の持分法適用会社になっています。

実は徹底した利益主義

飛ぶ鳥を落とす勢いで急成長を遂げていたほけんの窓口ですが、創業社長の脱税をきっかけに徹底した利益主義が批判されるようになりました。

ほけんの窓口がそれまで顧客に常に訴求していた「中立・公平」とは程遠いのではないかと消費者が疑いだしたのです。

ほけんの窓口は複数の保険会社の商品を扱い、最適な商品を提案することを一番の売りとしていましたが、実は保険商品の手数料ランクと呼ばれる階級に合わせ「儲かる」商品を優先的に販売していたことが問題となりました。

一説によると、ある外資系保険会社の商品を売ると手数料率は保険料の100%を超えるものもあるとか。

ほけんの窓口だけの問題?

徹底した利益主義が批判されていた保険の窓口ですが、このような姿勢はほけんの窓口だけの問題ではありません。

他の乗合代理店や保険の窓販をしている銀行や証券会社も手数料率が高い保険を優先して販売している傾向があります。

このような事態を是正するために金融庁は「顧客本位の業務運営」を掲げ、金融機関は考え方や営業体制の是正を求めて業界は少しずつ良い方向に変わっています。

それでも顧客にとってのメリットよりも代理店側の利益を優先した勧誘がなくなったとは言い難い状況です。

大手や急成長中など代理店のネームバリュー・実績を過信せず、保険相談の窓口になってくれる担当者が利益優先の提案をしていないかなど、疑いの視線も持つようにしてください。

代理店により取扱い保険が異なる理由

保険代理店により取り扱う保険商品は異なりますが、どのように取り扱う保険商品を決めているのでしょうか。

保険の代理店がどのような保険商品を取扱うかを決める基準をご紹介します。

保険ショップ(乗り合い代理店)が増えている

保険の代理店として存在感を増しているのが保険ショップ(乗り合い代理店)です。

駅やショッピングモールに併設されていて、移動やショッピングのちょっとした空き時間に保険の相談をすることができます。

今契約している保険の内容の相談や新規契約を行うことができる代理店でもあります。

保険ショップはTVCM等でも露出が増えており、近年急激に存在感を増していますよね。

通常保険会社の営業員は自社商品しか紹介することがありませんので、他社商品を比較することはできません。

保険ショップの最大の利点は様々な保険会社の商品を比較検討できるという点です。

保険ショップにとって「良い商品」とは

取扱商品数が強みの保険ショップですが、全ての保険商品を導入しているわけではありません。

当然保険ショップもボランティアでやっているわけではありませんので、保険ショップがどのような基準で商品を選定しているのかを知っておきましょう。

人気のある商品

保険ショップは契約をとることで営利企業として成り立っていますので、顧客が契約してくれるかどうかは重要な観点です。

顧客にメリットの大きい商品は保険ショップも販売しやすいもの。

今の流行に合った人気商品は保険ショップとしても欠かせない存在です。

資本関係が厚い保険会社の商品

保険ショップの存在感が増していることで、各保険会社は保険ショップへの出資を行っています。

このような背景からも資本関係が厚い保険会社の商品を優先して売るケースが多いです。

新商品が出た場合や売り出し中の商品があった際は保険ショップも資本関係が厚い保険会社の指示を受け、その商品を積極的に販売することになります。

手数料ランクが高い商品

同じ契約金額でも販売手数料が高い商品と低い商品があります。

現在の日本は超低金利ですので、円建ての保険では利ざやを取ることができず、保険会社もほとんど儲けはありません。

外貨建てや株、債券等で運用する機能が付いた保険の方が手数料のランクが高く設定されています。

そのため、保険ショップの販売員は外貨建てや運用機能が付いた保険商品を勧誘したがる傾向があります。

ただ、保険会社の手数料ランクが高いからと言って必ずしも外貨建てや運用機能が付いた保険商品が悪いというわけではありません。

運用次第ですが、実際に円建てよりも利回りが高く良い商品も多数存在します。

手数料面や運用面で優れた保険商品もありますので、保険ショップの販売員から勧誘されたものをそのまま契約するのではなく、様々な保険を比較して検討してみると良いでしょう。

参考記事

保険相談窓口のペースに飲まれないためのコツや心構えはこちらで紹介していますので、ご活用ください。

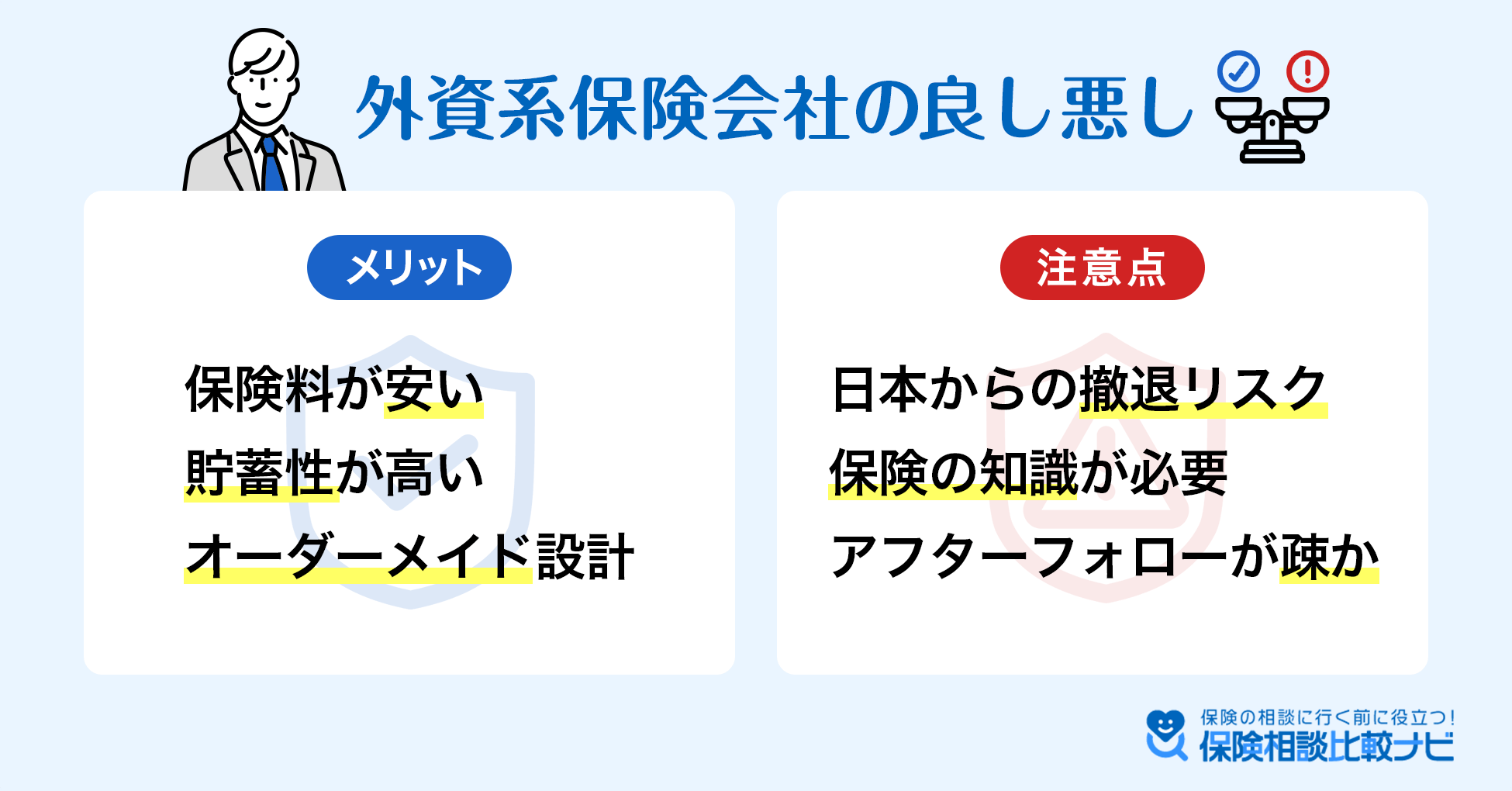

外資系保険会社の良し悪し

外資系保険会社は日本の保険会社と保険料・補償内容に違いがあります。メリットも多く存在しますが、注意点もありますので押さえておきましょう。

また、営業マンは成果型報酬で雇われているため、押しが強くなる傾向にあります。

外資系の保険会社には日本の保険会社と比べてどのような特徴があるのでしょうか。外資系保険会社に加入するメリットや注意点をご覧ください。

保険料が割安

外資系保険会社の商品は日本の保険会社の商品に比べてシンプルな商品設計にしていることが多く、比較的保険料が割安に設定されています。

特約がたくさんつく国内の保険会社の商品に比べて、外資系保険会社は特約は最低限にして無駄なコストを抑えていることが、保険料を割安にできる理由です。

貯蓄性が高い

外資系保険会社の商品は貯蓄性を高めている商品が多いので、教育資金や老後資金の貯蓄を目的として契約する場合にオススメです。

また、外国債券を多く組み入れていることが多く、比較的利回りが高い商品が多いことが特徴です。

現在の日本は超低金利ですので、日本国債で運用してもお金はほとんど増えることはありません。

貯蓄目的で生命保険の契約を検討している方は外資系保険会社の商品を中心に検討してみるのも良いでしょう。

オーダーメイドの商品設計

外資系保険会社の商品は保障内容や特約を自分で決められるオーダーメイド設計になっているものが多いのも特徴です。

ライフステージなどの状況に応じて保障を手厚くするなど、お好みでカスタマイズすることができます。

外資系保険会社と契約する際の注意点

メリットも多い外資系保険会社の商品ですが、加入する場合はどのような点に注意しておけば良いのでしょうか?

日本からの撤退リスク

外資系保険会社は日本から撤退してしまう可能性がゼロではありません。

万が一撤退した場合も通常は他の保険会社が契約を引き受けますので、契約が無駄になるわけではありません。

しかし、各種手続きや新規販売の停止など、日本から撤退すれば加入者側にも一定のデメリットが発生します。

保険の知識が求められる

オーダーメイド型が主流のため、ある程度保険の知識が無いと最適な保障を選択することができません。

外資系保険会社の商品は、保障プラン選びが難しいことを覚えておきましょう。

加入者側も保険の勉強をして、最低限の知識を持っておくことが望ましいです。

契約後のフォローが少ない

保険会社や担当者によって差が出ますが、国内の大手保険会社に比べて保険金請求や定期連絡などのアフターフォローが薄いケースがあります。

成果主義で人の入れ替わりが激しいため、担当者が変わってアフターフォローが疎かになってしまうリスクが高めです。

保険会社の格付け

「保険会社が破綻するリスクが無いか…」20年、30年に渡り付き合うこととなる生命保険では非常に気になるところではないでしょうか。

経営不振や業績悪化などで保険会社が倒産した、なんて事態を回避するべくまずは企業の安全性をチェックしましょう。

重要な指標になるのが保険会社の格付けです。

生命保険会社の格付けとは

生命保険会社の財務状況などを鑑みて第三者機関が評価をしているのが格付けです。

複数の格付け会社が定期的に格付けを公表していますので、参考にしてみると良いでしょう。

格付け会社によって少し評価方法が異なりますが、複数の格付け会社が低い評価をしている保険会社は要注意です。

格付けはAAAが最高格付けはそこからAA、A、BBB、BB、Bと続きます。

A以上であれば財務状況についてほとんど問題が無いと言えるでしょう。

保険会社の格付けはあくまで目安です。AAAであっても絶対に保険金を支払うことができるとは限りません。

しかし、第3者である複数の格付け機関が高い格付けをしているのであれば基本的には契約しても問題が無い保険会社と言えるでしょう。

保険会社の破綻リスク

日産生命・東邦生命・千代田生命・第百生命・協栄生命・大正生命・東京生命・大和生命

これらは過去に破綻した生命保険会社です。

保険会社が潰れた場合は他の保険会社が契約を引き継ぐことが多く、引き継ぎ先がいない場合は契約者保護機構が守ってくれます。

しかし、保険会社が破綻してしまうと、養老保険の満期保険金や年金保険の年金額、終身保険の死亡保険金額が少なくなるリスクがあるので注意しましょう。

生命保険会社を経営するには金融庁および内閣総理大臣の許可が必要で、相応の資金力がないと保険サービスを提供できません。

しかし、老舗や国内のネームバリューがある保険会社が破綻した事例も多数あるのが現実です。

保険会社の破綻で損するリスクを軽減するためにも、格付けをチェックして高く評価されている保険会社を選ぶことをオススメします。

ソルベンシー・マージン比率

ソルベンシー・マージン比率とは保険業法で定められている“支払い余力”の事です。

一般的にソルベンシー・マージン比率が200%を超えていると安全であると言われています。

しかし、過去に200%を超えていても破綻した保険会社が複数ありますので、ソルベンシー・マージン比率が絶対的な指標であるということはできません。

保険会社の安全性を測るうえでは格付けとソルベンシー・マージン比率をあわせて確認するようにしましょう。

窓口の担当者によって差が出る

代理店ごとにサービス品質や運営方針の違いがありますが、最終的に重要なのは担当者の人柄や営業スタイルです。

巧みな話術で利幅の大きな保険商品ばかり売って成果を出している営業員もいれば、加入者のメリットを最大限に考えて高い満足度を獲得し、紹介を多数獲得する営業員もいます。

商売でやっている代理店の背景なども理解しながら、最終的には代理店の担当者が信頼できる人なのか見極めることが大切です。