生命保険が節税に役立つ場面とは

-

当サイト内には広告リンクが含まれており、リンク経由でサービスを申し込みがあると、広告報酬を受け取ることがあります。提携や報酬に関係なく、ランキングや商品の評価は当サイト独自の調査とレビューに基づいています。

収益は、より役立つコンテンツ提供のために品質向上などに使われています。 -

当サイトは下記のガイドラインに従って運営しています。

-

保険業法第3条に基づき、保険会社が新たに設立される際や、既存の保険会社が事業内容を変更する際には、内閣総理大臣(実際には金融庁長官がその権限を行使)の認可を受けなければなりません。下記のリンクから、内閣総理大臣の認可を受けた保険会社を確認する際は、金融庁ホームページの「免許・許可・登録等を受けている業者一覧」で確認ができます。

当サイトはファイナンシャルプランナーの監修の元で制作しています。

監修者ファイナンシャルプランナー 木村秀幸

生命保険が節税に繋がるという話を耳にしたことがあるかもしれませんが、どのような仕組みで節税が可能になるのか、具体的にはわからない方も多いのではないでしょうか。実際には、所得控除や相続時の非課税枠など、生命保険を利用することで税負担を軽減できる場面がいくつかあります。

これから、生命保険がどのように節税に貢献するのか、詳しく見ていきましょう。

生命保険が節税になる?

「生命保険は節税に繋がるから加入しておいた方が良い」こんな話を聞いたことはありませんか?

確かに生命保険が節税に繋がるのは事実です。

しかし、生命保険で節税するには様々な条件がありますし、一括りに節税と言っても何がどれくらい節税になるのか理解できない方も多いのではないでしょうか。

この記事では生命保険がどのように節税に繋がるのか具体的に紹介します。

生命保険の「所得控除」とは

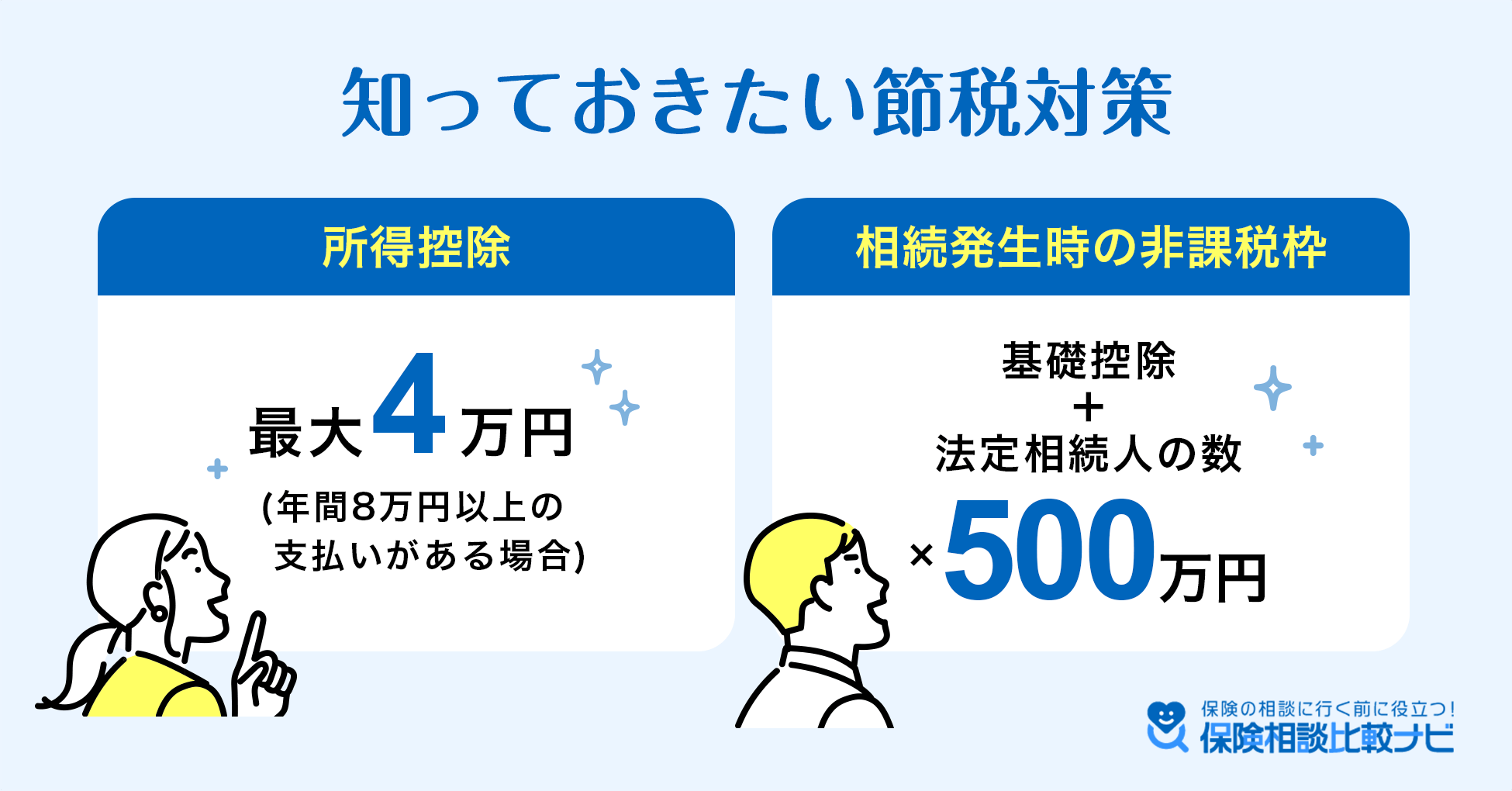

14種類の所得控除のうちの一つが生命保険による所得を控除できる「生命保険料控除」です。

生命保険料控除は納税者が自分や配偶者等を受取人とする生命保険料を支払った場合、最大4万円(保険料を年間8万円以上支払っている場合)の所得控除を適用することができます。

また、個人年金保険、介護医療保険の保険料を支払っている場合もそれぞれ、最大4万円(保険料を年間8万円以上支払っている場合)の所得控除を受けることができます。

生命保険料、個人年金保険、介護医療保険はそれぞれ所得控除を適用できますので、3種類の保険料を年間8万円以上支払っている場合は最大12万円の所得控除を適用することができます。

会社員の場合、所得税は毎月の給料から差し引かれており、生命保険料控除などを考慮していません。

払い過ぎた所得税は年末調整や確定申告により帰ってきますので、生命保険を上手く活用することで、所得税を減らすことができます。

ご自身や家族の保険料も所得税控除を適用することができますので、家族名義の保険も忘れずに申告するようにしましょう。

相続発生時の生命保険非課税枠

相続税には「基礎控除」があり、基礎控除を引いた額が相続税の対象財産となる金額です。

基礎控除の計算方法は3,000万円+法定相続人の数×600万円です。

例えば、法定相続人が配偶者と子供二人で法定相続人が3人の場合は

3,000万円+1,800万円(600万円×3人)=4,800万円となります。

生命保険は相続税の基礎控除とは別に相続発生時の非課税枠が設けられています。具体的には法定相続人の数×500万円が非課税が限度額となります。

先ほどと同じ法定相続人が3人の場合は500万円×3人=1,500万円となります。

つまり、法定相続人が3人の場合は4,800万円(基礎控除額)+1,500万円(生命保険非課税枠)=6,300万円までが相続税の計算の際に控除することができます。

相続税がかかりそうな方は生命保険の非課税枠を上手く利用する事で確実に相続税の節税に繋がります。

ご自身の財産を計算してみて、基礎控除の額を超えそうな方は生命保険の加入を検討してみると良いでしょう。

法人の節税対策

経営者が行う法人の節税対策として保険商品を活用する事例もあります。

いわゆる法人保険も節税に繋がるといわれていますが、何故、保険契約が節税に繋がるのでしょうか。

法人の保険は支払った保険料の半額を経費として損金算入(半額は資産計上)することができます。

法人税の計算の基となる利益は「売り上げ-経費=利益」で計算します。

そのため、経費である保険料が増えれば、それだけ利益が減ることになるため、法人税を支払う金額が少なくなります。

しかし、保険料が支払われて経費として参入できるのはあくまで、保険料を支払う年です。

その保険を満期や解約により、受け取る場合は資産計上した金額との差額は雑収入として利益に加算されます。

例えば、満期時の返戻率100%で年間200万円の保険を20年間契約した場合以下の通りとなります。

| 保険料総額 | 4,000万円(200万円×20年間) |

|---|---|

| 損金算入額 | 2,000万円(100万円×20年間) |

| 資産計上額 | 2,000万円(100万円×20年間) |

| 解約返戻額 | 4,000万円 |

| 解約返戻時の雑収入 | 2,000万円(解約返戻額4,000万円-資産計上額2,000万円) |

つまり、このケースの場合20年間かけて損金算入した額が2,000万円、解約した際の雑収入額が2,000万円となり、節税になったというよりは課税を繰り延べ(支払いを遅らせた)したということになります。

「なんだ、保険に入っても全く得していないじゃないか」と思われた方も多いかもしれませんが、そんなことはありません。

解約返戻金のメリットと処理

解約返戻金が100%で返ってくるということは死亡保障を無料で得られたということになります。

保険料が無料の定期保険に入っていたようなものと考えるとよいでしょう。

また、保険を解約時の出口戦略をしっかりとれば、解約返戻金受取時の雑収入と相殺することができます。

具体的には事業の遂行上大きな損失が出た際や損金算入が認められる経営者・役員の退職金支給にあわせて解約を受け取ることで、収入と支出を相殺することが可能です。

しかし、本質は課税の繰り延べをしているのみにすぎないため、解約返戻率が100%を下回る法人保険は短期的には大きなメリットを得る事ができても長期で見ると、高い保険料を支払うだけになる可能性も高くなりますので、解約返戻率が100%を超える商品を契約することをお奨めします。

法人保険の節税メリットについては専門的な知識が求められるため、保険ショップの販売員は知識も不足していることも多いのが現状です。

法人保険の相談は税理士か法人保険に強い保険会社に相談したほうが良いでしょう。

また、ファイナンシャルプランナーも1級資格では法人税に関する知識を含むため、相談相手として信頼できるでしょう。